กรมธรรม์ประกันภัยพิบัติ

ภัยพิบัติน้ำท่วมในปี 2554 ซึ่งเกิดขึ้นในรอบ 50 ปี ได้สร้างความเสียหายและความสูญเสียต่อชีวิตและทรัพย์สินจำนวนมหาศาล จนทำให้เศรษฐกิจไทยในปีที่แล้วแทบไม่ขยายตัว หรือขยายตัวแค่ 0.1% เท่านั้น ที่สำคัญยังกระทบต่อความเชื่อมั่นของประชาชน นักลงทุนทั้งในประเทศและต่างประเทศ โดยไม่มั่นใจว่ารัฐบาลจะจัดการป้องกันหรือแก้ไขปัญหาภัยพิบัติน้ำท่วมได้

ปัญหาขาดความเชื่อมั่นดังกล่าว ส่งผลให้บริษัทประกันภัยจำนวนมากไม่รับประกันภัยน้ำท่วมบริษัทที่อยู่ใน พื้นที่น้ำท่วม โดยเฉพาะบริษัทที่อยู่ในเขต 7 นิคมอุตสาหกรรมในจังหวัดอยุธยาและปทุมธานี ส่งผลกระทบต่อการดำเนินธุรกิจ และมีต้นทุนเพิ่มขึ้นจากการทำประกันภัยน้ำท่วม เนื่องจากบริษัทที่รับประกันภัยน้ำท่วมได้ปรับเพิ่มเบี้ยประกันภัยขึ้นอีก 20-30% และจำกัดความรับผิดชอบในวงเงินที่ต่ำเพียง 10% เท่านั้น

กลายเป็นความจำเป็นเร่งด่วนที่รัฐบาลต้องดำเนินการหาทางแก้ไข เพื่อเรียกความเชื่อมั่นกลับคืนมาก่อนที่จะกระทบการลงทุนในประเทศ

เพราะนักลงทุนบางรายอาจจะย้ายฐานการผลิตหนีไปประเทศอื่น ด้วยเหตุนี้จึงเป็นที่มาของการออก

“พระราชกำหนดกองทุนส่งเสริมการประกันภัยพิบัติ พ.ศ. 2555”

ซึ่งมีผลบังคับใช้เมื่อวันที่ 27 กุมภาพันธ์ 2555

และเมื่อวันที่ 7 กุมภาพันธ์ 2555 คณะรัฐมนตรี (ครม.) ได้มีมติเห็นชอบแต่งตั้งคณะกรรมการบริหารกองทุนส่งเสริมการประกันภัยพิบัติ เพื่อหาแนวทางการรับประกันภัยพิบัติ ซึ่งมีการประชุมหารือกัน 5 ครั้ง ตั้งแต่วันที่ 9 กุมภาพันธ์ ถึงวันที่ 1 มีนาคม 2555 ได้ข้อสรุปและนำเสนอที่ประชุม ครม. เมื่อวันที่ 6 มีนาคม 2555

โดย ครม. มีมติเห็นชอบแนวทางการรับประกันภัยพิบัติภายใต้พระราชบัญญัติกองทุนส่งเสริม การประกันภัยพิบัติ พ.ศ. 2555 ตามที่คณะกรรมการบริหารกองทุนส่งเสริมการประกันภัยพิบัตินำเสนอ มีรายละเอียดดังนี้

1.วงเงินความคุ้มครองและอัตราเบี้ยประกันภัย

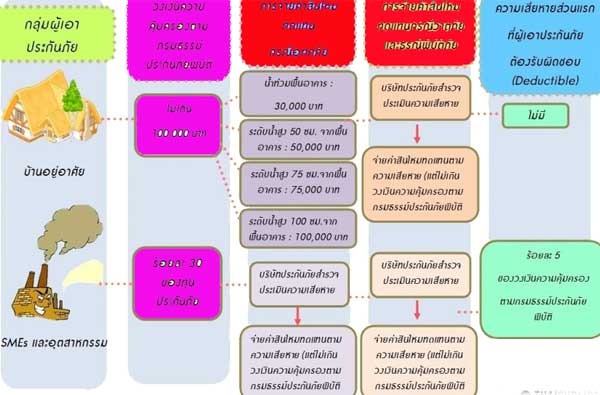

วงเงินความคุ้มครองและการจำกัดความรับผิดของกรมธรรม์ประกันภัยพิบัติ (sub limit) แบ่งตามประเภทของผู้เอาประกันภัยเป็น 3 ประเภท ในทุกพื้นที่ทั่วประเทศ ดังนี้

-บ้านอยู่อาศัย วงเงินความคุ้มครองไม่เกิน 100,000 บาท คิดอัตราเบี้ยประกันภัยที่ร้อยละ 0.5 ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

-วิสาหกิจขนาดกลางและขนาดย่อม (SMEs) หมายถึง ธุรกิจที่มีทุนประกันภัยไม่เกิน 50 ล้านบาท จะจำกัดความรับผิดของกรมธรรม์ภัยพิบัติที่ไม่เกินร้อยละ 30 ของทุนประกันภัย คิดอัตราเบี้ยประกันภัยที่ร้อยละ 1.0 ต่อปี ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

-อุตสาหกรรม หมายถึง ธุรกิจที่มีทุนประกันภัยตั้งแต่ 50 ล้านบาทขึ้นไป จะจำกัดความรับผิดของกรมธรรม์ภัยพิบัติที่ไม่เกินร้อยละ 30 ของทุนประกันภัย คิดอัตราเบี้ยประกันภัยที่ร้อยละ 1.25 ต่อปี ของวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติ

2.เกณฑ์การจ่ายค่าสินไหมทดแทนของกรมธรรม์ภัยพิบัติ (Trigger)

กรมธรรม์ภัยพิบัติจะครอบคลุมประเภทภัยพิบัติรวม 3 ประเภท ได้แก่ วาตภัย อุทกภัย และธรณีพิบัติภัย โดยจะให้ความคุ้มครองแก่ผู้เอาประกันภัย ที่เข้าลักษณะภัยพิบัติ ดังต่อไปนี้

คณะรัฐมนตรีประกาศสถานการณ์ภัยพิบัติรุนแรงตามคำแนะนำของกระทรวงมหาดไทย โดยกรมป้องกันและบรรเทาสาธารณภัย เช่นเดียวกับกรณีการให้เงินช่วยเหลือพิเศษ จำนวน 5,000 บาทต่อครัวเรือน เมื่อเกิดเหตุการณ์อุทกภัยในปี 2554 หรือ

จำนวนค่าสินไหมทดแทนรวมของผู้เอาประกันภัยภายใต้กรมธรรม์ประกันภัยพิบัติ มากกว่า 5,000 ล้านบาทต่อหนึ่งเหตุการณ์ที่เกิดขึ้นภายใน 60 วัน โดยมีการเรียกร้องค่าสินไหมทดแทนตั้งแต่ 2 รายขึ้นไป ทั้งนี้ มูลค่าความเสียหายให้เป็นไปตามข้อมูลที่ได้รายงานไปยังสำนักงานคณะกรรมการ กำกับและส่งเสริมการประกอบธุรกิจประกันภัย หรือ

กรณีธรณีพิบัติ ความรุนแรงของแผ่นดินไหวตั้งแต่ 7 ริกเตอร์ขึ้นไป หรือกรณีวาตภัย ความเร็วของลมพายุตั้งแต่ 120 กิโลเมตรต่อชั่วโมง ขึ้นไป ซึ่งเป็นไปตามหลักมาตรฐานสากล

เพราะฉะนั้น กรมธรรม์ประกันภัยพิบัติ จะไม่คุ้มครองกรณีน้ำท่วม น้ำหลาก ที่เกิดขึ้นเป็นปกติหรือเกิดขึ้นทั่วไป หากใครซื้อกรมธรรม์ประกันภัยน้ำท่วมอย่างเดียว เมื่อเกิดภัยพิบัติ 3 ประเภทข้างต้น ก็จะไม่ได้รับการคุ้มครอง ต้องซื้อกรมธรรม์ประกันภัยพิบัติเพิ่มเติม ในทางกลับกัน ผู้ที่ถือกรมธรรม์ประกันภัยพิบัติซึ่งไม่ได้รับความคุ้มครองน้ำท่วมปกติ หากจะได้รับความคุ้มครองส่วนนี้ก็ต้องซื้อกรมธรรม์ประกันภัยน้ำท่วมเพิ่ม เช่นกัน

3.วิธีการจ่ายค่าสินไหมทดแทน

วิธีการจ่ายค่าสินไหมทดแทน บริษัทประกันภัยจะสำรวจและประเมินความเสียหาย โดยจะจ่ายตามความเสียหายที่เกิดขึ้นจริง แต่ไม่เกินวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติในทุกกรณี ยกเว้นกรณีอุทกภัยในกลุ่มบ้านอยู่อาศัย เนื่องจากมีผู้เอาประกันภัยจำนวนมาก

ดังนั้น เพื่อความสะดวกและลดค่าใช้จ่ายในการบริหารจัดการ จะพิจารณาที่ระดับน้ำเป็นเกณฑ์ในการจ่ายค่าสินไหมทดแทน โดยหากน้ำท่วมพื้นอาคารจ่ายค่าสินไหมทดแทนที่ 30,000 บาท หากระดับน้ำสูง 50 เซ็นติเมตร 75 เซ็นติเมตรและ 100 เซ็นติเมตรจากพื้นอาคาร จะจ่ายค่าสินไหมทดแทนที่ 50,000 บาท 75,000 บาท และ 100,000 บาท ตามลำดับ

แนวทางการรับประกันภัยพิบัติ ภายใต้พระราชบัญญัติกองทุนส่งเสริมการประกันภัยพิบัติ พ.ศ. 2555

4. ประมาณการวงเงินความคุ้มครองของกรมธรรม์ประกันภัยพิบัติ

การกำหนดอัตราเบี้ยประภัยต่อปีที่ระดับร้อยละ 0.5 ร้อยละ 1.0 และร้อยละ 1.25 ของวงเงินความคุ้มครองตามกรมธรรม์ภัยพิบัติ สำหรับบ้านที่อยู่อาศัย SMEs และอุตสาหกรรมตามลำดับ คาดว่าจะมีความต้องการเอาประกันภัยพิบัติเฉลี่ยที่ร้อยละ 90.45 ของจำนวนกรมธรรม์ทั้งหมดในปัจจุบัน ซึ่งมีจำนวน 1,544,975 กรมธรรม์ (ราย)

โดยในกลุ่มบ้านที่อยู่อาศัย มีจำนวนกรมธรรม์ 1.3 ล้านกรมธรรม์ในปัจจุบัน คาดว่จะมีความต้องการเอาประกันภัยพิบัติทั้งหมด หรือคิดเป็นร้อยเปอร์เซ็นต์

ในขณะที่กลุ่ม SMEs มีจำนวนกรมธรรม์ 229,338 กรมธรรม์ คาดว่าจะมีความต้องการเอาประกันภัยพิบัติร้อยละ 90 และกลุ่มอุตสาหกรรมอีกจำนวน 15,637 กรมธรรม์ คาดว่าร้อยละ 90 มีความต้องการเอาประกันภัยพิบัติ

ดังนั้น ประมาณการวงเงินความคุ้มครองรวมของกรมธรรม์ประกันภัยพิบัติจะอยู่ที่ระดับ 2,598,486 ล้านบาท

5. ค่าสินไหมทดแทนที่อาจเป็นไปได้สูงสุด

ค่าสินไหมทดแทนที่อาจเป็นไปได้สูงสุด (Probable Maximum Loss: PML ) เป็นวิธีการที่ธุรกิจประกันภัยใช้ในการบริหารความเสี่ยง โดยจะพิจารณาจากความเสียหายในอดีต และโอกาสที่จะเกิดความเสียหายในอนาคตเป็นหลัก เพราะในความเป็นจริ งเป็นไปได้ยากที่ค่าสินไหมทดแทนจะเท่ากับวงเงินความคุ้มครอง

โดยคณะกรรมการกองทุนส่งเสริมการประกันภัยพิบัติ จะประเมิน PML ที่เหมาะสมสำหรับกองทุนส่งเสริมการประกันภัยพิบัติในการบริหารความเสี่ยง อันควรอยู่ที่ระดับ 300,000 ล้านบาท ซึ่งเป็นความเสียหายต่อระบบประกันภัยที่สูงที่สุด สูงกว่ากรณีพิบัติภัยสินามิ เมื่อปี 2547 ที่มีความเสียหายเพียง 3,000 ล้านบาท เท่านั้น

ทั้งนี้ การประเมินความเสียหายทดแทนที่อาจเป็นไปได้สูงสุดดังกล่าว เป็นระดับเดียวกับปี 2554 โดยความเสียหายส่วนใหญ่ของอุทกภัยในปี 2554 อยู่ที่ภาคอุตสาหกรรมใน 7 นิคมอุตสาหกรรมของจังหวัดอยุธยาและปทุมธานี ในช่วงที่ผ่านมา รัฐบาลมีแนวทางที่ชัดเจนในการลงทุนระบบบริหารจัดการน้ำ และการสร้างเขื่อนเพื่อป้องกัน 7 นิคมอุตสาหกรรมดังกล่าว ส่งผลให้ความเสี่ยงจากอุทกภัยลดลงอย่างมาก

ดังนั้น PML ที่ระดับ 300,000 ล้านบาท น่าจะเพียงพอที่จะครอบคลุมทั้งภัยพิบัติจากอุทกภัย ธรณีพิบัติภัย และวาตภัย ซึ่งทั้ง 2 ภัยหลังเป็นภัยพิบัติที่มีสถิติความเสียหายในประเทศไทยน้อยมาก อย่างไรก็ตาม กองทุนส่งเสริมการประกันภัยพิบัติจะได้พิจารณาการบริหารความเสี่ยงโดยการทำ ประกันภัยต่อ (reinsurance) ในโอกาสที่เหมาะสมต่อไป

6. ความเสี่ยงของรัฐบาล

กองทุนส่งเสริมประกันภัยพิบัติ มีวงเงินในการบริหารจัดการความเสี่ยงด้านภัยพิบัติจำนวน 50,000 ล้านบาท สามารถบริหารจัดการเพื่อรองรับความเสียหายสูงสุดที่ 300,000 ล้านบาท เมื่อเปรียบเทียบกับปริมาณความต้องการเอาประกันภัยพิบัติ หรือวงเงินความคุ้มครองตามกรมธรรม์ประกันภัยพิบัติที่มีจำนวน 2,598,486 ล้านบาท ถือว่ากองทุนส่งเสริมฯ มีความเสี่ยงอยู่ในระดับที่เหมาะสม เมื่อพิจารณาถึงนโยบายและการดำเนินการของรัฐบาล ตามข้อมูลที่กองทุนส่งเสริมฯ รับทราบในขณะนี้

อย่างไรก็ตาม หากเกิดภัยพิบัติที่ไม่คาดคิด ทำให้ความเสียหายสูงกว่า 300,000 ล้านบาท ซึ่งเกินกว่าความสามารถของกองทุนส่งเสริมการประกันภัยพิบัติ ในการบริหารจัดการความเสียหายในส่วนนี้ รัฐบาลจำเป็นต้องเข้ามาดูแลรับผิดชอบ โดยคาดว่ารัฐบาลจะมีความเสี่ยงสูงดสุดอยู่ที่ 2,298,486 ล้านบาท

สำหรับกรมธรรม์ประกันภัยพิบัติ ถือเป็นเรื่องใหม่สำหรับคนไทย มีผลพวงมาจากเหตุการณ์น้ำท่วมใหญ่ปลายปี 2544

กรมธรรม์ประกันภัยพิบัติ

ที่มา จัดตั้งขึ้น ภายใต้พระราชกำหนดกองทุนส่งเสริมการประกันภัยพิบัติ พศ.2555

กรอบเงินลงทุนเบื้องต้นโดยรัฐบาล 50,000 ล้านบาท โดยจัดตั้งเป็นกองทุนประกันภัยพิบัติ โดยแบ่งเงินลงทุนเป็น

1.รัฐบาลลงทุนให้เบื้องต้น 20,000 ล้านบาท และคาดหวังให้บริษัทประกันภัยไปจำหน่ายกรมธรรม์เพื่อนำเงินเข้ากองทุน

2. รัฐบาลลงทุนอีก 30,000 ล้านบาท เพื่อนำไปซื้อสัญญาป้องกันความเสี่ยงกับ ต่างประเทศ

“ ภัยพิบัติ ” หมายถึง อุทกภัย ( น้ำท่วม ) , วาตภัย ( ลมพายุ ), ธรณีพิบัติภัย ( แผ่นดินไหว ) โดยต้องมีเงื่อนไข ดังต่อไปนี้

1. ต้องมีการประกาศโดย ครม. ว่าเป็นสถานการณ์ภัยพิบัติ หรือ

2. จำนวนค่าสินไหมทดแทนรวมของผู้เอาประกันภัยภายใต้กรมธรรม์ประกันภัยพิบัติ มากกว่า 5,000 ล้านบาท ต่อหนึ่งเหตุการณ์ที่เกิดขึ้นใน 60 วัน โดยมีการเรียกร้องค่าสินไหมตั้งแต่ 2 รายขึ้นไป หรือ

3. กรณีแผ่นดินไหว ความรุนแรงตั้งแต่ 7 ริกเตอร์ขึ้นไป หรือ กรณีลมพายุ ความเร็วลมตั้งแต่ 120 กิโลเมตรต่อชั่วโมงขึ้นไป

ความคุ้มครอง น้ำท่วม ลมพายุ และ แผ่นดินไหว ภายใต้เงื่อนไขที่กำหนด และ 3 ภัย รวมกันในวงเงินที่ซื้อประกันคุ้มครอง

โดยกรมธรรม์ประกันภัยพิบัตินี้จะออกเป็นกรมธรรม์อีก 1 ฉบับ แยกออกมาจากกรมธรรม์ประกันอัคคีภัย แต่จะออกในนามของบริษัทประกันภัย โดยบริษัทประกันภัยมีหน้าที่ในการส่งค่าเบี้ยประกัน ( หลังจากหักสัดส่วนที่ตนเองรับไว้เองแล้ว ) เข้ากองทุนภัยพิบัติ

การแบ่งประเภทของผู้เอาประกัน

1. บ้านพักอาศัย สามารถซื้อความคุ้มครอง ภัยพิบัติได้ไม่เกิน 100,000 บาท

2. SME ( ทุนประกันภัยไม่เกิน 50 ล้านบาท ) ซื้อความคุ้มครองได้ไม่เกิน 30% ของทุนประกันรวม

3. อุตสาหกรรม ( ทุนประกันภัยเกิน 50 ล้านบาท ) ซื้อความคุ้มครองได้ไม่เกิน 30% ของทุนประกันรวม

อัตราเบี้ยประกันภัย

1. บ้านพัก 0.5%

2. SME 1%

3. อุตสาหกรรม 1.25%

ตัวอย่างการคำนวนเบี้ยประกัน

โรงงาน A มีทุนประกันโรงงานทั้งหมด 48 ล้านบาท

ดังนั้นทุนประกันต่ำกว่า 50 ล้านบาท จัดอยู่ในประเภท SME

ความคุ้มครองภัยพิบัติที่สามารถซื้อได้ไม่เกิน 30% ของทุนประกัน คือ ไม่เกิน 14.4 ล้านบาท

อัตราเบี้ยประกันที่ใช้ 1% กรณีที่ซื้อความคุ้มครอง 14.4 ล้านบาท เบี้ยประกันจะอยู่ที่ 144,000 บาท

การรับประกัน จะมี Waiting Period (ระยะเวลารอคอย) 7 วัน คือ จะไม่คุ้มครองความเสียหายจากน้ำท่วม ที่เกิดขึ้นภายใน 7 วันนับจากวันที่เริ่มคุ้มครอง

ประเด็นการจ่ายค่าสินไหมทดแทน

1. จะสามารถเรียกร้องค่าสินไหมได้ ต่อเมื่อต้องเข้าเงื่อนไข ตามคำจำกัดความของภัยพิบัติก่อน

2. มีความเสียหายส่วนแรก 5% คือผู้เอาประกันต้องรับผิดชอบความเสียหายเองมูลค่า 5% แรกของความเสียหาย เช่น กรณีที่เกิดน้ำท่วม ได้รับความเสียหายรวม 100,000 บาท ผู้เอาประกันต้องรับผิดชอบเอง 5,000 บาท กองทุนภัยพิบัติจ่ายโดยผ่านทางบริษัทประกันภัย 95,000 บาท, กรณีเกิดความเสียหาย 3,000,000 บาท ผู้เอาประกันต้องรับผิดชอบเอง 150,000 บาท กองทุนภัยพิบัติจ่ายโดยผ่านทางบริษัทประกันภัยจำนวน 2,850,000 บาท แต่ไม่เกินจำนวนเงินที่เอาประกันภัย

3. จำนวนเงินเอาประกันภัยพิบัติ จะใช้สำหรับ 3 ภัยพิบัติรวมกัน และจะลดลงทุกครั้งที่มีการเรียกร้องค่าสินไหม เช่น

ผู้เอาประกัน ซื้อความคุ้มครองภัยพิบัติไว้ 1,000,000 บาท หมายความว่า ความคุ้มครอง ภัยน้ำท่วม แผ่นดินไหว ลมพายุ รวมกันคือ 1,000,000 บาท ( มิใช่ภัยละ 1,000,000 บาท ) และถ้ามีการเรียกร้องค่าสินไหมในระยะเวลาการประกัน เช่น มีการเรียกร้องความเสียหายจากน้ำท่วมไป 750,000 บาท วงเงินความคุ้มครองจะเหลือเพียง 250,000 บาท จนครบสัญญาประกันภัยในปีนั้น และไม่สามารถซื้อเพิ่มเติมได้

4. บริษัทประกันภัยจะ ชดใช้ค่าสินไหมทดแทนให้แก่ผู้เอาประกันภัย เมื่อบริษัทได้รับค่าสินไหมทดแทนจากกองทุนตามสัดส่วนที่เอาประกันภัยไว้ครบ ถ้วนแล้ว

5. กรมธรรม์ประกันภัยพิบัตินี้ จะปฎิ เสธการจ่ายความเสียหายที่เกิดขึ้นจากอุทกภัยต่อทรัพย์สินที่เอาประกันภัย ซึ่งมีสถานที่ตั้งอยู่ในเขตพื้นที่ซึ่งรัฐบาลประกาศกำหนดให้เป็นพื้นที่รับ น้ำ พื้นที่กักเก็บน้ำ หรือพื้นที่ทางน้ำไหลผ่าน และผู้เอาประกันมีสิทธิได้รับเงินช่วยเหลือเยียวยาจากรัฐบาล โดยใน กรณีที่มีการซื้อกรมธรรม์ประกันภัยพิบัติไว้จะได้รับเบี้ยประกันภัยคืน ( อธิบายเพิ่มเติม คือกรณีที่มีน้ำท่วม และรัฐบาลประกาศให้บางพื้นที่ต้องเสียสละเป็นพื้นที่รับน้ำ กักน้ำ หรือทางน้ำผ่าน โดยรัฐบาลจะจ่ายเงินเยียวยาให้ ผู้เอาประกันที่อยู่ในพื้นที่ดังกล่าวจะไม่สามารถเรียกร้องค่าสินไหม จากกรมธรรม์ประกันภัยพิบัติได้ เนื่องจากถือว่าได้รับการเยียวยาจากรัฐบาลแล้ว แต่สามารถขอเบี้ยประกันคืนได้ )

อยากซื้อประกันน้ำท่วม แผ่นดินไหว ลมพายุ คุณต้องรู้จักกรมธรรม์ประกันภัยพิบัติ และภัยเพิ่มภัยธรรมชาติ

หลังจากเหตุการณ์น้ำ ท่วมใหญ่ปลายปี 2554 ที่ผ่านมา ทำให้เกิดการเปลี่ยนแปลงมากมายในวงการประกันภัยของประเทศไทย โดยเฉพาะการประกันทรัพย์สินที่เกี่ยวกับภัยธรรมชาติ ไม่ใช่เพียง ภัยน้ำท่วมเท่านั้น แต่ได้ขยายผลถึง ภัยแผ่นดินไหว และ ภัยลมพายุด้วย เนื่องจากต้นทุนในการทำประกันภัยธรรมชาติปรับตัวสูงขึ้นมาทันที และบางบริษัทก็ปฎิเสธการรับประกัน โดยเฉพาะภัยน้ำท่วม ด้วยเหตุผลนี้เองทางรัฐบาลจึงมีการออก พรก.กองทุนส่งเสริมการประกันภัยพิบัติ ปี 2555 โดยจัดตั้งเป้นกองทุนภัยพิบัติขึ้นมา เพื่อแก้ปัญหาดังกล่าว พร้อมกับเตรียมรับมือภัยธรรมชาติที่อาจสร้างเสียหายแก่ธุรกิจและบ้านเรือน ซึ่งอาจเกิดขึ้นอีกได้ในอนาคต

หลังจากนั้นในวันที่ 28 มีนาคม 2555 จึงเกิดกรมธรรม์ประกันภัยพิบัติ อย่างเป็นทางการ โดยมีบริษัทประกันภัยเข้าร่วม 54 บริษัท โดยลักษณะของกรมธรรม์ประกันภัยพิบัตินี้ ในทางประกันภัยเรียกว่า กรมธรรม์มาตราฐาน คือเนื้อหา ความคุ้มครอง เงื่อนไข จะเป็นแบบเดียวกันหมดไม่ว่าจะขายผ่านบริษัทประกันใด ( ประกันรูปแบบนี้มีแพร่หลายในต่างประเทศ เช่น ออสเตรเลีย นิวซีแลนด์ ) ทั้งนี้เพราะจุดมุ่งหมายของการเกิดขึ้นของกรมธรรม์ เน้นไปที่สวัสดิการณ์ และ ผลประโยชน์ของสังคม มากกว่าการหารายได้ทางธุรกิจ

แต่เนื่องจากกรมธรรม์ประภทนี้ยังใหม่มากในบ้านเรา ดังนั้นสิ่งสำคัญคือ ผู้ที่สนใจจะซื้อจะต้องทำความรู้จักในเงื่อนไขและรายละเอียด ในตัวกรมธรรม์ภัยพิบัติ ฉบับนี้เสียก่อน เพราะการเรียกร้องค่าสินไหมนั้นจะต้องผ่านเงื่อนไขเบื้องต้นที่กำหนดไว้ก่อน จึงจะสามารถเรียกร้องได้

แต่การซื้อกรมธรรม์ประกันภัย พิบัติ นั้นก็ใช่ว่าทุกครั้งที่ผู้เอาประกันที่ซื้อเกิดน้ำท่วม แผ่นดินไหว หรือลมพายุ แล้วจะสามารถ เรียกร้องค่าสินไหมได้ เพราะถ้ารัฐบาลไม่มีการประกาศว่าเป็นภัยพิบัติ หรือไม่เข้าเงื่อนไข อีก 2 ข้อ กรมธรรม์ประกันภัยพิบัตินั้น ก็จะไม่ทำงาน ดังนั้นท่านจึงต้องรู้จักกับประกันภัยธรรมชาติอีกแบบหนึ่ง คือการซื้อประกันภัยเพิ่ม ภัยน้ำท่วม ภัยลมพายุ ภัยแผ่นดินไหว ซึ่งจะมาปิดช่องว่าง ที่เหลือ

1. ในส่วนของกรมธรรม์ประกันภับพิบัตินั้น จัดตั้งโดยกองทุนภัยพิบัติ บริษัทประกันมีหน้าที่เพียงขายกรมธรรม์ เงินที่ได้จากเบี้ยประกัน 99% ( บริษัทประกันรับสัดส่วนความเสี่ยงเพียง 1% ) จะต้องส่งมอบเข้ากองทุน ในขณะที่หัวกรมธรรม์เป็นชื่อบริษัทประกันภัยที่ขาย ดังนั้นเวลาเคลมความเสียหาย บริษัทประกันภัยจึงกำหนดว่าจะจ่ายค่าสินไหมได้ต่อเมื่อได้รับเงินจากกองทุน ภัยพิบัติครบถ้วนตามสัดส่วนแล้วเท่านั้น

ดังนั้น ข้อควรรู้คือ

1.1 ระยะเวลาในการจ่ายค่าสินไหม อาจต้องใช้เวลานาน เนื่องจากต้องผ่านหลายขั้นตอน คือกองทุนภัยพิบัติต้องจ่ายบริษัทประกันภัยก่อน บริษัทจึงจะจ่ายผู้เอาประกัน

1.2 ผู้บริหารกองทุน ภัยพิบัติ ต้องมีความสำคัญมาก และต้องบริหารงานอย่างมีประสิทธิภาพ เพราะหมายถึงเงินกองทุนซึ่งก็คือเงินที่จะใช้จ่ายค่าสินไหมนั่นเอง

2. การเรียกร้องค่าสินไหม จะเรียกได้เพียงกรมธรรม์ใดกรมธรรม์หนึ่งเท่านั้น คือในกรณีที่เกิดภัยธรรมชาติ เช่นแผ่นดินไหวแล้ว รัฐบาลประกาศว่าเป็นภัยพิบัติ ( หรืออาจเข้าอีก 2 เงื่อนไข ) ก็จะสามารถเรียกค่าสินไหมได้จาก กรมธรรม์ประกันภัยพิบัติ แต่ไม่สามารถเรียกร้องได้จากภัยแผ่นดินไหวที่ซื้อเพิ่มจากกรมธรรม์ประกันภัย หลัก ทั้งนี้เพราะต้องเข้าใจว่าการออกแบบกรมธรรม์นี้ มาเพื่อช่วยบรรเทาความเสียหายอันเกิดจากภัยธรรมชาติที่กระทบผู้คนเป็นวง กว้าง ดังนั้นการเรียกร้องจะต้องไม่ซ้ำซ้อน เพราะต้องมองถึงระบบประกันโดยรวม เนื่องจากถ้าสามารถเรียกร้องได้ทั้ง 2 กรมธรรม์ ก้จะมีผลกระทบต่อต้นทุนในการป้องกันความเสี่ยงในอนาคตตามมา

ดังนั้น ข้อควรคิดคือ สมมติเป็นบ้านพัก ทุนประกัน 3 ล้านบาท และซื้อภัยเพิ่ม แผ่นดินไหว 500,000 บาท แต่ซื้อกรมธรรม์ภัยพิบัติ ซึ่งถูกกำหนดว่าบ้านพักซื้อได้ไม่เกิน 100,000 บาท กรณีเกิดแผ่นดินไหว แล้วบ้านหลังนี้ได้รับความเสียหาย 300,000 บาท แล้วสามารถเรียกร้องค่าสินไหมได้ตามเงื่อนไขของกรมธรรม์ภัยพิบัติ ดังนั้น ผู้เอาประกันจะเรียกร้องได้เพียง 100,000 บาท จากกรมธรรม์ประกันภัยพิบัติ เท่านั้น ไม่สามารถเรียกจากภัยเพิ่มที่ซื้อได้ จึงดูเหมือนว่าไม่ยุติธรรม ซึ่งประเด็นนี้อาจส่งปัญหาได้ในอนาคต ดังนั้นการซื้อความคุ้มครองภัยเพิ่ม ว่าควรซื้อที่ทุนประกันเท่าใดก็ต้องคำนึงถึงประเด็นนี้ด้วย

3. กรมธรรม์ที่ได้รับจะประกอบด้วย 2 กรมธรรม์คือ กรมธรรม์หลักซึ่งคุ้มครอง ไฟไหม้ และ ภัยเพิ่มอื่นๆ ที่ซื้อ เป็นหนึ่งกรมธรรม์ และ กรมธรรม์ภัยพิบัติจะแยกออกมาอีก 1 ฉบับ